ผู้ชมทั้งหมด 1,458

“ธุรกิจพลังงาน” ทั่วโลกกำลังให้ความสำคัญกับเทรนด์การเปลี่ยนผ่านการใช้พลังงานดั้งเดิม(ฟอสซิล) ไปสู่พลังงานสะอาด(พลังงานหมุนเวียน) มากขึ้น ขณะที่การลงทุนในเรื่องพลังงานสะอาดกำลังเติบโตมากขึ้น แต่ก็ยังไม่เพียงพอที่จะเข้ามาแทนที่พลังงานดั้งเดิมได้ และยังต้องใช้เวลาอีกนาน หรือ คาดการณ์กันว่าเป็นทศวรรษ ถึงจะมีการพัฒนาเทคโนโลยีใหม่ๆขึ้นมาแก้ไขข้อจำกัดของพลังงานหมุนเวียน ไม่ว่าจะเป็นด้านต้นทุนการลงทุนที่สูง การกักเก็บพลังงานที่ยังทำได้ไม่ดีนัก รวมถึงความพร้อมของระบบสาธารณูปโภคที่จะรองรับพลังงานสะอาด

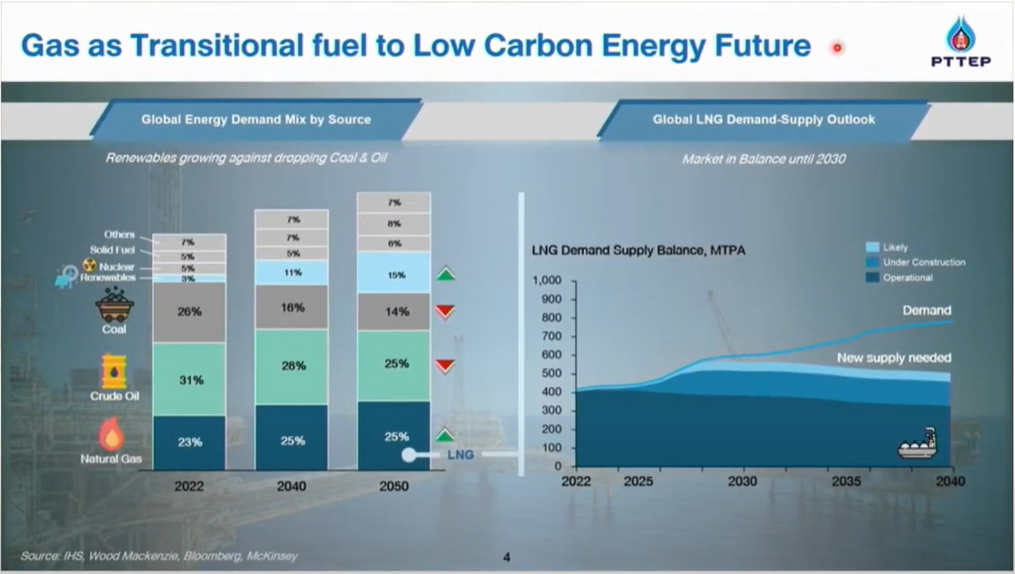

บริษัท ปตท.สำรวจและผลิตปิโตรเลียม จำกัด(มหาชน) หรือ PTTEP ผู้ผลิตและสำรวจปิโตรเลียมรายใหญ่ของประเทศไทย ภายใต้พันธกิจหลักในการสรรหาปิโตรเลียมเพื่อสนองความต้องการใช้พลังงานในประเทศให้เพียงพอ ได้รวบรวมข้อมูลและวิเคราะห์สถานการณ์พลังงานโลก โดยตลาดคาดการณ์ว่า ความต้องการใช้ก๊าซธรรมชาติ จะเพิ่มขึ้นจากปี 2565 ที่มีสัดส่วนความต้องการอยู่ที่ 23% ของพลังงานทั้งโลก และเป็น 25% ใน 28 ปีข้างหน้า(ปี 2593) คิดเป็น 1 ใน4 ของการใช้พลังงานทั้งหมด ซึ่งหมายความว่า จะมีการลงทุนธุรกิจก๊าซฯมากขึ้น เพื่อเพิ่มกำลังการผลิตให้เพียงพอกับความต้องการใช้

ขณะที่ความต้องการใช้ก๊าซธรรมชาติเหลว(LNG)ทั่วโลก ตลาดคาดการณ์ว่า จะเพิ่มสูงต่อเนื่องแตะ 800 ล้านตันต่อปี ใน 18 ปีข้างหน้า(ปี 2583) จากปี2565 อยู่ที่ประมาณ 400 ล้านตัน สะท้อนให้เห็นว่า การใช้ก๊าซฯยังมีโอกาสเติบโตอีกมาก

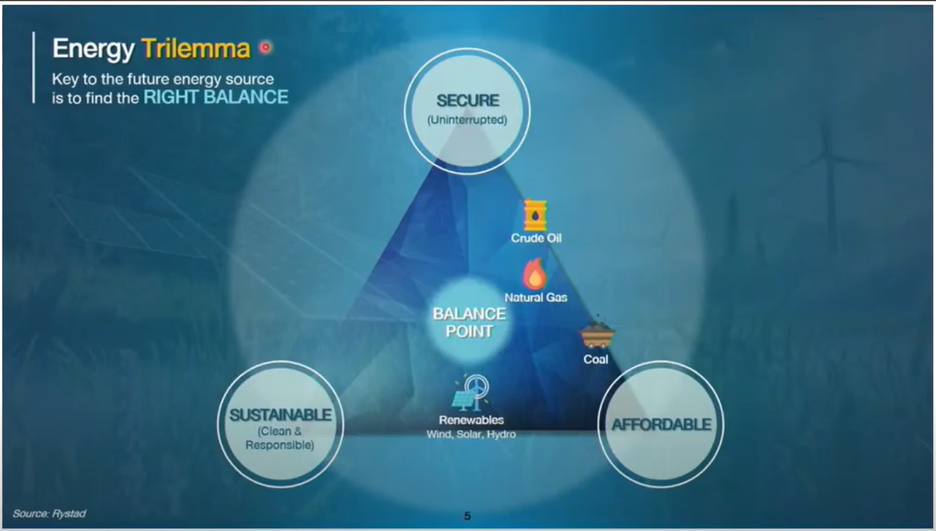

นอกเหนือจาก การเปลี่ยนผ่านทางพลังงานแล้ว สิ่งที่สนับสนุนโอกาสการเติบโตของก๊าซธรรมชาติ ก็ยังมาจาก “จุดสมดุลของแหล่งพลังงาน” หรือเรียกกันว่า “Energy Trilemma” ซึ่งจากวิกฤตพลังงานโลกในปัจจุบัน ก็ทำให้เกิดแนวคิดว่าวิธีทำให้โลกเกิดสมดุลต้องมาจาก 3 ด้านหลัก คือ 1.ความมั่นคง(SECURE) 2.ความยั่งยืน(SUSTAINABLE) 3.ราคา (AFFORDABLE)

“ก๊าซธรรมชาติ” จึงถือเป็นพลังงานทางเลือกที่เหมาะสมในช่วงการเปลี่ยนผ่านจากพลังงานดั้งเดิมไปสู่พลังงานสะอาด เนื่องจากคุณสมบัติของก๊าซฯที่สะอาดมากกว่าเชื้อเพลิงฟอสซิลชนิดอื่น มีต้นทุนการลงทุนที่เหมาะสม และมีความพร้อมของระบบสาธารณูปโภค และราคามีเสถียรภาพในช่วงที่สถานการณ์ปกติ อีกทั้ง ปตท.สผ.ยังมีความสามารถที่จะลดข้อจำกัดด้านความยั่งยืนของก๊าซฯให้สะอาดมากขึ้น เช่น การดำเนินการเรื่อง CCS เป็นต้น

อย่างไรก็ตาม ความต้องการใช้ก๊าซฯในประเทศไทย ในปี2565 เฉลี่ยอยู่ที่ 4,300 ล้านลูกบาศก์ฟุตต่อวัน เป็นการผลิตจากแหล่งในประเทศ อยู่ที่ 2,680 ล้านลูกบาศก์ฟุตต่อวัน หรือมีสัดส่วน 62% ซึ่งไม่เพียงพอกับความต้องการ จึงต้องนำเข้าจากเมียนมา อยู่ที่ 686 ล้านลูกบาศก์ฟุตต่อวัน หรือ คิดเป็นสัดส่วน 16% และยังต้องนำเข้าLNG จากต่างประเทศมาเสริมอีก 969 ล้านลูกบาศก์ฟุตต่อวัน หรือ คิดเป็นสัดส่วน 22% ส่วนราคาก๊าซฯ พบว่า ราคาก๊าซฯที่ผลิตจากแหล่งในประเทศและก๊าซฯจากเมียนมา จะมีต้นทุนต่ำ ขณะที่ราคาLNG นำเข้าจะมีราคาสูงมาก ส่งผลให้ ราคาก๊าซฯเฉลี่ยรวมของประเทศ(Pool Price) มีต้นทุนสูงขึ้น

ดังนั้น ปตท.สผ. ได้กำหนดกลยุทธ์ที่สอดคล้องกับการเปลี่ยนทางพลังงานดังกล่าว โดยมีเป้าหมายเพิ่มสัดส่วนการผลิตก๊าซฯให้มากขึ้น จากโครงการต่างๆที่มีอยู่ในปัจจุบัน และที่กำลังดำเนินการสำรวจและพัฒนาในระยะต่อไป โดยจะใช้ทรัพยากรที่มีอยู่อย่างเต็มที่ในการเร่งเพิ่มกำลังการผลิตให้ได้ตามแผน และจัดหาพลังงานราคาถูกให้กับประเทศ

ธนัตถ์ ธำรงศักดิ์สุวิทย์ ผู้จัดการแผนกนักลงทุนสัมพันธ์ บริษัท ปตท.สำรวจและผลิตปิโตรเลียม จำกัด (มหาชน) หรือ PTTEP ระบุว่า บริษัท ยังมองหาโอกาสการเติบโตในธุรกิจสำรวจและผลิตปิโตรเลียม (E&P) และการลงทุนธุรกิจใหม่ (Beyond E&P) มุ่งเน้นการลงทุนโครงการที่มีต้นทุนต่ำ เช่น ในประเทศ ภูมิภาคตะวันออกเฉียงใต้ และภูมิภาคตะวันออกกลาง เป็นต้น

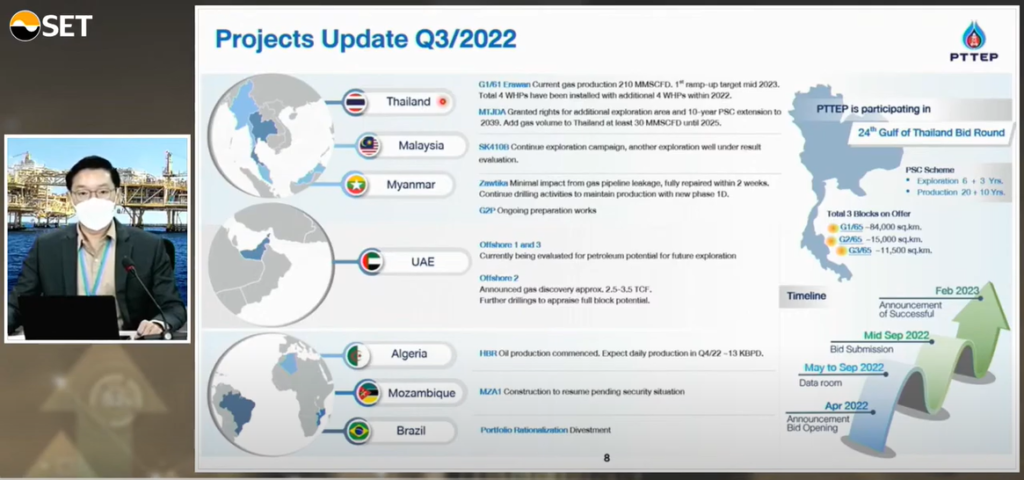

โดยการลงทุนในประเทศไทย บริษัท ให้ความสำคัญกับการเร่งการผลิตในโครงการ G1/61 (แหล่งเอราวัณ) ให้ได้ตามแผน ซึ่งปัจจุบัน มีกำลังผลิตอยู่ที่ 210 ล้านลูกบาศก์ฟุตต่อวัน หลังจากเข้ารับเป็นผู้ดำเนินการเมื่อเดือนเม.ย.2565 เป็นต้นมา บริษัทได้เริ่มทำการขุดเจาะและติดตั้งแท่นผลิตแล้ว 4 แท่น และจะดำเนินการให้ครบ 8 แท่นภายในสิ้นปีนี้ เพื่อเพิ่มกำลังผลิจเป็น 300-500 ล้านลูกบาศก์ฟุตต่อวันในปี2566 และแตะระดับ 800 ล้านลูกบาศก์ฟุตต่อวัน ในช่วงเม.ย.2567

อีกทั้ง ในประเทศไทย บริษัท ยังเข้าร่วมยื่นประมูลขอสิทธิสำรวจและผลิตปิโตรเลียม รอบที่ 24 เพื่อหวังเพิ่มกำลังผลิตปิโตรเลียมในอนาคต ปัจจุบันอยู่ระหว่างรอฟังผลการพิจารณาของกรมเชื้อเพลิงธรรมชาติ คาดว่า จะมีความชัดเจนในเดือนก.พ.2566

ด้านการลงทุนในมาเลเซีย เมื่อเร็วๆนี้ โครงการพื้นที่พัฒนาร่วมไทย-มาเลเซีย (MTJDA) ก็ได้รับการอนุมัติจากรัฐบาลไทยและรัฐบาลมาเลเซีย ให้ขยายอายุสัญญาต่อไปอีก 10 ปี ซึ่งจะหมดอายุในปี 2582 พร้อมให้สิทธิในการสำรวจและผลิตปิโตรเลียมในพื้นที่โดยรอบเพิ่มเติม นอกจากนั้นยังได้ปริมาณก๊าซธรรมชาติเพิ่มขึ้นอีกอย่างน้อย 30 ล้านลูกบาศก์ฟุตต่อวัน เพื่อช่วยสนับสนุนความต้องการการใช้ก๊าซฯ ในประเทศไทย

รวมถึง ในมาเลเซีย ยังมีอีก 8 โครงการ ที่อยู่ระหว่างการสำรวจ และอยู่ระหว่างประเมินผลการเจาะหลุม ลัง เลอบาห์-2 ในโครงการซาราวักเอสเค 410 บี ขณะที่เหตุการณ์ท่อส่งก๊าซฯรั่วแหล่งซอติก้า และหยุดส่งก๊าซฯมาประเทศไทย 2 สัปดาห์นั้น ปัจจุบันแก้ไขปัญหาเรียบร้อยและดำเนินการจัดส่งก๊าซฯได้ตามปกติแล้ว และยังเพิ่มการขุดเจาะหลุดสำรวจก๊าซฯ เพิ่มเติมในช่วงปลายปีนี้ด้วย นอกจากนี้ ในส่วนของโครงการ GAS TO POWER ยังคงดำเนินการตามแผนงาน ทั้งการปริมาณศักยภาพปิโตรเลียมและการร่างสัญญาซื้อขายไฟฟ้า

ส่วนการลงทุนในภูมิภาคตะวันออกกลาง ประเทศสหรัฐอาหรับเอมิเรตส์ (ยูเออี) บริษัท มีแปลง ออฟชอร์ 1 และ 3 ที่อยู่ระหว่างศึกษาทางธรณีวิทยาและประเมินศักยภาพทางปิโตรเลียม รวมถึงประสบความสำเร็จจากการเจาะหลุมสำรวจหลุมแรกในโครงการอาบูดาบี ออฟชอร์ 2 ได้ค้นพบก๊าซธรรมชาติในแหล่งกักเก็บโดยรวมประมาณ 2.5 – 3.5 ล้านล้านลูกบาศก์ฟุต โดยอยู่ระหว่างการประเมินผลเพื่อพัฒนาโครงการต่อไป

ขณะที่การลงทุนในภูมิภาคอื่นๆ อย่างประเทศแอลจีเรีย บริษัท คาดว่า โครงการแอลจีเรีย ฮาสสิ เบอร์ ราเคซจะเริ่มรับรู้รายได้ในไตรมาส 4 ปีนี้ หลังเริ่มผลิต เฟส1 ไปแล้วเมื่อต้นปีมิ.ย.ที่ผ่านมา ด้วยกำลังการผลิตระยะแรก 13 พันบาร์เรลต่อวัน

รวมถึง ประเทศโมซัมบิก ในโครงการโมซัมบิก แอเรีย วัน ตั้งอยู่นอกชายฝั่งของประเทศโมซัมบิก บริษัทอยู่ระหว่างติดตามสถานการณ์อย่างใกล้ชิด เพื่อเตรียมจัดทำแผนกลับเข้าไปลงทุนในพื้นที่ต่อไป

ทั้งนี้ จากแผนขยายการลงทุนดังกล่าว ปตท.สผ. คาดว่า ในปี2566 ปริมาณการขายปิโตรเลียมเฉลี่ยในปี จะเติบโตขึ้นจากปี 2565 ที่ประมินว่า จะอยู่ที่ 468,000 บาร์เรลเทียบเท่าน้ำมันดิบต่อวัน ขณะที่ราคาก๊าซฯ เฉลี่ยทั้งปีนี้ คาดว่าจะอยู่ที่ 6.3 ดอลลาร์ต่อล้านบีทียู และต้นทุนต่อหน่วย (Unit cost) เฉลี่ยทั้งปีนี้ อยู่ที่ 29-30 ดอลลาร์ต่อบาร์เรลเทียบเท่าน้ำมันดิบ และ EBITDA Margin จะอยู่ที่ระดับ 70-75% ตามที่คาดการณ์ไว้

ส่วนทิศทางราคาพลังงานโลกในไตรมาส 4ปีนี้ คาดว่า ราคาน้ำมันดิบเฉลี่ย จะอยู่ที่ 80-114 ดอลลาร์ต่อบาร์เรล และความต้องการใช้น้ำมันของโลกจะเพิ่มแตะระดับ 101 ล้านบาร์เรลต่อวัน ส่วนราคาก๊าซฯ เฉลี่ยทั้งปี65 อยู่ที่ 40-53 ดอลลาร์ต่อล้านบีทียู โดยการใช้ก๊าซฯของโลกจะเพิ่มแตะระดับ 397 ล้านตันต่อปี ขณะที่กำลังการผลิตก๊าซฯของโลก จะอยู่ที่ 420 ล้านตันต่อปี

ด้านฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ฟิลลิป (ประเทศไทย) จำกัด (มหาชน) ประเมินว่า แนวโน้มผลการดำเนินงานของ PTTEP ในไตรมาส4 ปีนี้ยังคงสดใส เนื่องจากปริมาณการขายที่คาดว่าจะทำจุดสูงสุดของปี และการปรับราคาขายก๊าซอยู่ ที่ 6.7-6.8 ดอลลาร์ต่อล้านบีทียู จากเดิมเพียง 6.18 ดอลลาร์ต่อล้านบีทียู ในไตรมาส 3 ที่ผ่านมา โดยฝ่ายฯ แนะนำให้ “ทยอยซื้อ” และมองราคาพื้นฐานที่ 187 บาท

ขณะที่แนวโน้มราคาน้ำมันไตรมาส 4 ปีนี้ ราคาน้ำมันดิบยังคงได้อานิสงส์จากการลดกำลังการผลิตของ OPEC+ ในเดือน พ.ย.นี้ ลง 2 ล้านบาร์เรลต่อวัน แต่ยังคงมีความกังวลในเรื่องของอุปสงค์จากจีนเนื่องจากยังคงใช้มาตรการ Zero COVID และการนำเข้าน้ำมันดิบในเดือน ก.ย. ลดลง 2% จากปีก่อน

นอกจากนี้ สหรัฐฯ ยังคงมีแผนระบายน้ำมันจาก SPR แต่คาดว่าการระบายน้ำมันจาก SPR จะส่งผลกระทบต่อราคาน้ำ มันในระยะสั้น เนื่องจากปัจจุบัน ปริมาณน้ำมันคงคลังอยู่ในระดับต่ำสุดในรอบ 40 ปี แม้ราคาน้ำมันจะถูกกดดันจากอุปสงค์ แต่ราคาขายเฉลี่ย (ASP)ของ PTTEP ยังคงได้แรงหนุนจากการปรับราคาก๊าซขึ้น ทำให้คาดว่าราคาขายเฉลี่ย(ASP) ในไตรมาส 4 ปีนี้ จะทรงตัวจากไตรมาสก่อน